|

在中央关于宏观经济的一系列大政方针和资本市场改革发展的重大部署下,金融支持科技创新大有可为。为服务国家战略性新兴产业的发展,硬科技投资已成为股权投资市场的共识。在这样的背景下,各地方政府也围绕硬科技八大赛道建立自己的产业集群和引导基金,那么,如何打造更包容、更市场化的科创生态?怎样发挥好股权投资在科创金融中的先导作用?本报特别约请中国人民银行郑州培训学院教授、研究员王勇,从科技型企业全生命周期科创金融服务体系出发,通过对股权投资发展现状及未来趋势的研判,提出支持我国股权投资发展的政策建议。

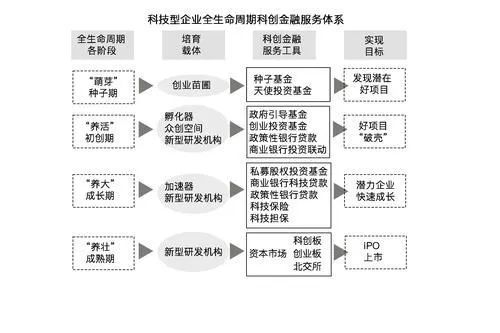

6月16日召开的国务院常务会议提出,为科技型企业提供全生命周期的多元化接力式金融服务,加快形成以股权投资为主、“股贷债保”联动的金融服务支撑体系。在科创金融服务生态体系中,明显提升了股权投资的地位并加重了其分量,未来将要形成“股贷债保”联动的金融服务支撑体系,将“股”即股权投资排在了首位,那就意味着必须以股权投资为主,要让股权投资领军科创金融。由此可见,下一步,在科创金融支持科技创新以及支持科技型企业发展的过程中,需要充分发挥股权投资的科创金融“先锋队”作用。科创金融以及科创金融服务体系的出现,自然与科技型企业的科技创新活动密切相关。换言之,科技型企业的创新是始于科技创新,但成于科创金融创新。只有科技型企业的科技创新与科创金融紧密携手,才能转化新技术、搭建新场景、培育新产业、形成新动能。(见图)

一是科技型企业从种子期到成熟期整个生命周期中,只有股权投资是对科技型企业精心呵护,提供全方位服务,一直扶持其不断成长壮大。

二是科技型企业的特点就是“四高”,即高技术含量、高投入、高成长和高风险。所以,对科技型企业的投资就必须有长期投资的思维,期望短时间内赚快钱是徒劳的。

三是高风险也会给股权投资机构带来高收益,也就是说,股权投资是一种高风险、高回报的投资方式。经过近些年的创建和快速发展,目前我国股权投资正在进入高质量发展期。

一是我国私募股权创投基金从无到有、从小到大,从一个“小众行业”发展为金融体系的重要组成部分,市场影响力日益提升,并且正逐步由弱到强、从“量的增长”向“质的发展”加速迈进。

二是母基金已成为各类股权投资基金的重要出资主体和主要机构投资人,以政府机构/政府出资平台、国企/央企、政府引导基金等为代表的国家背景有限合伙人(LP)依然是我国股权市场的重要支撑。

三是我国企业风险投资(CVC)发展迅速,逐步形成了多元化、规模化的投资格局。

四是以科技创新为代表的国家战略性新兴产业仍是当前股权投资主要投资方向。

根据目前我国股权投资发展现状,再结合我国下一步的经济发展态势,预计未来我国股权投资将呈现如下发展趋势:一是“投早、投小、投硬科技”依然是投资主流;二是以政府引导基金为代表的大体量母基金将持续整合推出;三是环境、社会和公司治理(ESG)理念将在股权投资中发挥重要作用;四是股权投资投后管理将进入3.0时代。

首先,相关职能部门需尽快制定“以股权投资为主”的政策细则。

最后,加强股权投资与企业创新积分制的有机结合。 文章来源:金融时报客户端

|

|